Hier erklären wir dir alles zur Abgabe der Steuererklärung im Verein – steuerliche Fristen für Vereine, Einnahmen und Ausgaben im Verein und die Risiken beim Versäumnis der Steuererklärung.

Grundsätzlich muss jeder Verein nach der Gründung beim Finanzamt gemeldet werden. Dort wird er registriert und bekommt sowohl eine Steuernummer als auch entsprechende Steuerformulare zugewiesen. Diese Registrierung ist unabhängig von den Einnahmequellen und der Höhe der Einnahmen verpflichtend.

Sobald euer Verein umsatzsteuerpflichtig wird, müsst ihr außerdem eine Umsatzsteueridentifikationsnummer beantragen. Wann das notwendig wird, liest du in unserem Beitrag zur Umsatzsteuer im Verein.

Möchtest du mehr über das Thema Vereine und Steuern in Deutschland erfahren, dann lies dir gerne den Beitrag durch. Dort findest du eine Erste Schritte Anleitung zum Thema Steuern, die wichtigsten Begrifflichkeiten erklärt und alles über die Meldepflicht.

Gilt euer Verein als gemeinnützig, so können sich daraus besondere Vorteile hinsichtlich der Besteuerung ergeben. Zum Beispiel sind Einsparung bei der Körperschafts-, Gewerbe- und Umsatzsteuer möglich. Ob euer Verein gemeinnützig ist, erfahrt ihr in diesem Artikel zur Gemeinnützigkeit im Verein.

Welche Vorteile sich konkret ergeben können, haben wir in unserem Artikel zur Umsatzsteuer im Verein zusammengefasst. Diesen haben wir euch bereits im letzten Abschnitt verlinkt.

Der gesetzliche Vertreter eines eingetragenen Vereins ist der Vereinsvorstand – und genau deshalb ist dieser auch dafür verantwortlich für die Abgabe der Steuererklärung im Verein. Achtung: Jeder einzelne Vertreter ist verantwortlich für die Erfüllung von allen steuerlichen Pflichten.

Zu diesen wird unter anderem gezählt:

Teste jetzt alle Funktionen von Vereinsplaner 30 Tage kostenlos und erhalte anschließend bei der Buchung deines Tarifs bis zu 6 Monate kostenlos*

Dein Rabattcode: VP50BLO

Jetzt loslegen*Gültig bei Abschluss des ersten Pakets mit einer Laufzeit von 12 Monaten.

Wird euer Verein als gemeinnützig eingestuft, so gibt es unter den steuerlichen Fristen im Verein eine einzige sehr wichtige, die ihr immer wieder einhalten müsst: Alle drei Jahre müsst ihr dem Finanzamt belegen, dass die Einstufung als gemeinnütziger Verein noch immer gerechtfertigt ist – und zwar zum 31. Juli des jeweiligen Jahres.

Aber Vorsicht – denn es gibt so ein paar Grenzen, bei denen ihr in unterschiedlichem Ausmaß steuerpflichtig werdet. Diese sind:

Wenn ihr rechtlich auf Nummer sicher gehen wollt, dann empfehlen wir euch unser Rechtsdokumente mit 5 ausgearbeiteten Rechtsvorlagen zu Vorstandsthemen im Verein.

Ihr bekommt damit folgende wertvolle Vorlagen und Checklisten:

Folgende Vereine müsst ihr dem Finanzamt unbedingt abgeben:

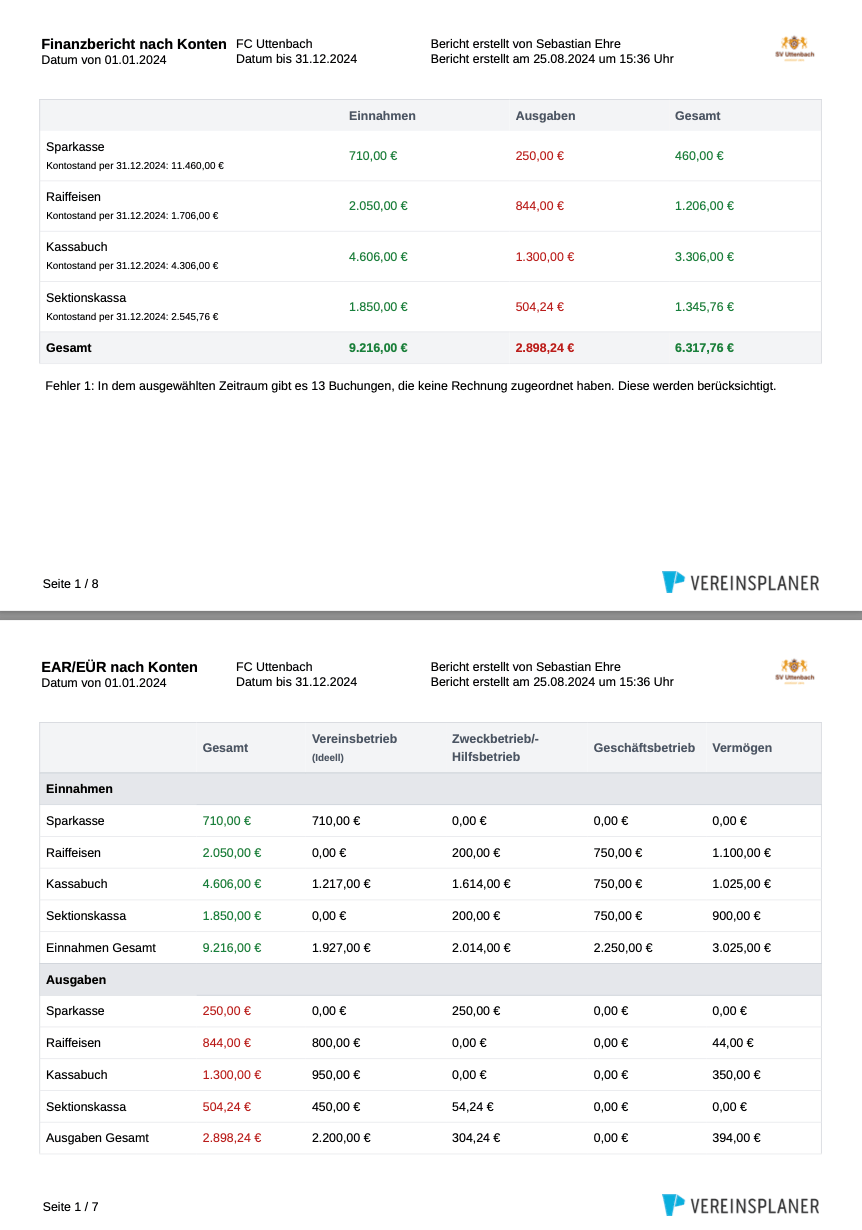

Sieh dir an, welche Finanzberichte du direkt aus dem Vereinsplaner per Mausklick generieren kannst. Spare so wertvolle Zeit und vermeidet unnötige Fehler.

Du hast Interesse daran, wie ihr zusätzlich zu eurer Übersicht der Finanzen, auch ganz einfach Finanzberichte per Mausklick generieren könnt? Dann zeigen wir dir in diesem Beispiel-PDF, wie die Finanzberichte in den unterschiedlichen Kategorien aussehen können. Der Kassier und auch der Kassenprüfer werden diese Funktion lieben.

Wie bereits erwähnt, werden gemeinnützige Vereine nur alle drei Jahre hinsichtlich ihrer jeweiligen steuerlichen Vergünstigungen überprüft. Bis die jeweilige Verpflichtung eintritt, ist ein Verein aber nicht verpflichtet, eine Steuererklärung oder die Erklärung zur Körperschaftssteuer abzugeben.

Diese Erleichterung entfällt aber sofort, sobald der Verein steuerpflichtig wird – also die Grenze zum wirtschaftlichen Geschäftsbetrieb überschreitet. Ab diesem Zeitpunkt ist er zur Abgabe der Steuererklärung im Verein verpflichtet.

Gemeinnützige Vereine müssen keine Körperschaftsteuererklärung abgeben, solange ihre Einnahmen aus dem wirtschaftlichen Geschäftsbetrieb die jährliche Grenze von 35.000 Euro nicht überschreiten. Stattdessen wird der Verein alle drei Jahre vom Finanzamt dazu aufgefordert, eine Gem-1-Erklärung abzugeben, um die Gemeinnützigkeit nachzuweisen.

Wie ein wirtschaftliches Unternehmen profitiert auch ein gemeinnütziger Verein von der steuerfreien Umsatzgrenze von 35.000 Euro für die Gewerbesteuer. Selbst wenn der Verein mit Gewinnabsicht geführt wird, ist keine Gewerbesteuer abzugeben, solange die Umsätze diese Grenze nicht überschreiten.

Bei der Umsatzsteuer sind alle gleich. Sobald der Verein durch unternehmerisches Handeln Einnahmen erzielt, muss er für die jeweiligen Leistungen eine Mehrwertsteuer einnehmen und diese an das Finanzamt abgeben. Solche Einnahmen ergeben sich zum Beispiel aus dem Vertrieb von Fanartikeln oder beim Verkauf von Speisen und Getränken in der Vereinskantine.

Das Thema Steuern in Vereinen ist ein sehr umfangreiches und jeder Verein, der sich damit befasst sollte sich auch professionelle Hilfe suchen. Dieser Beitrag erhebt keinen Anspruch auf Vollständigkeit, das möchten wir hier nochmal erwähnen.

Wir von Vereinsplaner haben keine steuerrechtliche Ausbildung und geben daher keine steuerliche Empfehlung oder Einschätzung für einzelne Vereine. Wir haben es zu unserer Aufgabe gemacht Vereine mit Informationen zu einzelnen Themen zu unterstützen und ihnen bei der Lösung ihrer Probleme zu helfen.