Das steuerliche Thema in Vereinen kann schnell komplex werden. Zwischen Rechtstexten & Paragraphen verliert man rasch den Fokus auf das Wesentliche. Mit diesem Beitrag geben wir euch einen ersten Einblick in diese Thematik.

Die erste Frage beschäftigt sich damit, weshalb ein Verein überhaupt nicht-steuerpflichtig sein kann. Es hängt stark damit zusammen, dass Deutschland dadurch einen Anreiz schafft, dass sich Personen im Sinne des Gemeinwohls und freiwillig für einen guten Zweck engagieren. Das ist zugleich auch schon eine zentrale Aussage, denn für eine Steuererleichterung dreht sich alles um das Wort „Gemeinnützigkeit“.

Vereine können laut § 1 Abs. 1 des Körperschaftssteuergesetz gemeinnützig und steuerbegünstigt sein, die Voraussetzungen dafür sind in § 51-68 der Abgabenordnung (AO) zu entnehmen. Folgende drei Bereiche zählen hierzu:

Die Vereinszwecke müssen steuerbegünstigt (§ 56 AO), unmittelbar selbst (§ 57 AO) und ohne steuerschädliche Beschaffungen (§ 58 AO) verwirklicht werden und nachweislich beschrieben sein (§ 59 AO). Ausnahmen gibt es nur bei Fördervereinen und Verbänden (§ 51 AO). Auch die Bezeichnung „selbstlos“ spiel im Vereinswesen eine große Rolle. Der Betrieb eines Vereins darf nicht im eigenen wirtschaftlichen Interesse sein (§ 55 AO) und keine „Gewinnausschüttung“ oder ähnliches beinhalten.

Als Verein müsst ihr euch nach der Gründung beim jeweils zuständigen Finanzamt melden. Durch dieses erhält ihr dann eine Steuernummer, welcher die Steuerformulare zugeordnet werden. Sollte euer Verein umsatzsteuerpflichtig sein (Umsatz > 22.000 € pro Jahr; ideeller Betrieb zählt nicht dazu), bekommt ihr ebenfalls eine Umsatzsteuer-Identifikationsnummer. Dazu kommen wir aber später im Beitrag noch zurück.

Disclaimer: Wir möchten darauf hinweisen, dass dieser Beitrag keine Rechtsberatung durch einen (Steuer-)Experten ersetzt. Der Beitrag übernimmt auch keinerlei Anspruch auf Vollständigkeit und Richtigkeit. Es wird jedem Vereinsfunktionär empfohlen, sich gründlich mit dem Thema Steuern auseinander zu setzen und im Zweifelsfall einen Steuerberater zu konsolidieren.Wenn ihr rechtlich auf Nummer sicher gehen wollt, dann empfehlen wir euch unser Rechtsdokumente mit 5 ausgearbeiteten Rechtsvorlagen zu Vorstandsthemen im Verein.

Ihr bekommt damit folgende wertvolle Vorlagen und Checklisten:

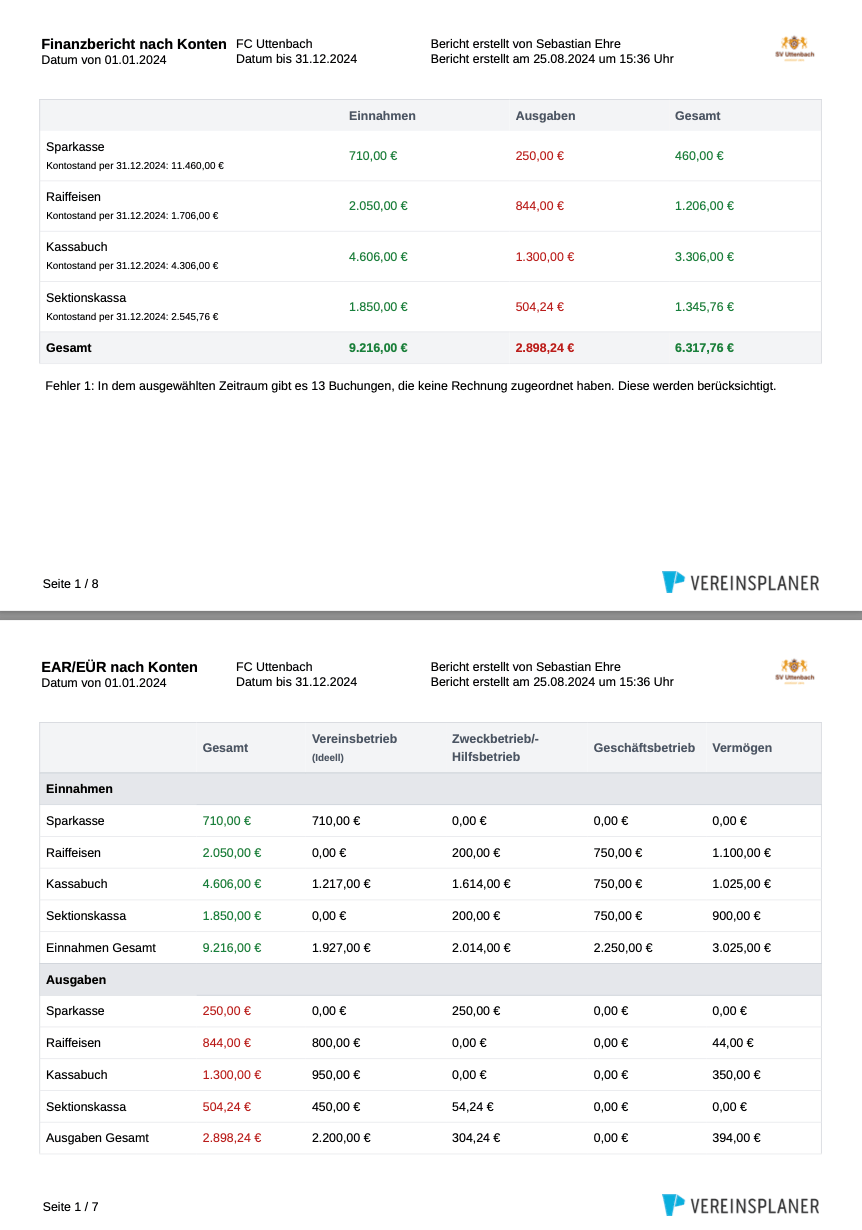

Sieh dir an, welche Finanzberichte du direkt aus dem Vereinsplaner per Mausklick generieren kannst. Spare so wertvolle Zeit und vermeidet unnötige Fehler.

Du hast Interesse daran, wie ihr zusätzlich zu eurer Übersicht der Finanzen, auch ganz einfach Finanzberichte per Mausklick generieren könnt? Dann zeigen wir dir in diesem Beispiel-PDF, wie die Finanzberichte in den unterschiedlichen Kategorien aussehen können. Der Kassier und auch der Kassenprüfer werden diese Funktion lieben.

Die Überprüfung erfolgt durch das Finanzamt idR alle 3 Jahre (Abgabe des KSt1-Formulars mit der Anlage Gem). Dies wird durch den Jahresabschluss bestimmt. Dort scheinen alle Kostenposten und Einnahmen auf, um so ist auch die Zuordnung zum ideellen Geschäftsbetrieb zu kontrollieren. Sprich mit dem KSt1 werden die G&V, die Geschäftstätigkeiten, das Vereinsvermögen und die letzte Form der Satzung abgegeben.

Überschreitet der Verein die Umsatzgrenzen oder beschäftigt er Mitarbeiter (Lohn), dann muss er regelmäßig eine Steuererklärung abgeben. Zusammengefasst kann also gesagt werden, dass ein Verein, der nur steuerbegünstigten Zwecken nachgeht und keinen wirtschaftlichen Geschäftsbetrieb, sowie Mitarbeiter hat, hier keine merklichen Probleme haben wird. Dies solltet ihr auf jeden Fall initial mit einem Steuerexperten abklären.

Teste jetzt alle Funktionen von Vereinsplaner 30 Tage kostenlos und erhalte anschließend bei der Buchung deines Tarifs bis zu 6 Monate kostenlos*

Dein Rabattcode: VP50BLO

Jetzt loslegen*Gültig bei Abschluss des ersten Pakets mit einer Laufzeit von 12 Monaten.

Mit dem Thema der Steuer gehen viele kleine, aber wesentliche Begriffsdefinitionen einher. Wir haben euch daher die wichtigsten Begriffe zusammengefasst.

Vom ideellen Betrieb spricht man bei Mitgliedsbeiträgen, Spenden und öffentlichen Zuschüssen – diese sind allesamt steuerfrei.

Ein Zweckbetrieb oder auch unentbehrlicher Hilfsbetrieb genannt, sind Maßnahmen, die unmittelbar dem Vereinszweck fördern. Dieser wird unter § 65 AO geregelt. Z.B. sportliche Veranstaltungen im Sportverein, Aufführungen im Kulturverein oder Konzerte im Musikverein. Diese Maßnahmen sind von der Körperschaftssteuer und Gewerbesteuer befreit. Die Tätigkeit selbst muss dem gemeinnützigen Zweck zugutekommen (nicht nur die überschüssigen Gewinne daraus).

Der wirtschaftliche Geschäftsbetrieb bzw. der entbehrliche Hilfsbetrieb sind alle übrigen Maßnahmen und diese unterliegen der vollen Steuerpflicht. Hier kann der Verein ähnlich einem Unternehmen in Deutschland gesehen werden. Dazu zählt der Ausschank im Vereinsheim, wie auch Flohmärkte, die Bewirtung bei Veranstaltungen und Bandenwerbung.

Die Vermögensverwaltung im Verein (z.B. Miete, Pacht, Zinsen) sind von der Körperschaftssteuer und Gewerbesteuer befreit.

Eine Umsatzsteuer fällt im Verein an, wenn dieser unternehmerisch tätig wird. Der ideelle Bereich ist von der Umsatzsteuer befreit. Der Zweckbetrieb, wie auch die Vermögensverwaltung hingegen ist mit einem ermäßigten Satz (7 Prozent) umsatzsteuerpflichtig. Es gibt außerdem folgende Grenzen, die einen Verein als „Kleinunternehmer“ einstufen. Diese Kleinunternehmerregelung befreit Vereine für einen gewissen Zeitraum von der Umsatzsteuer. Die Grenzen dabei sind:

Die Körperschaftssteuer fällt für den ideellen Betrieb nicht an, sehr wohl aber für den wirtschaftlichen Geschäftsbetrieb. Hier gilt die Grenze von 45.000 € (inkl. Umsatzsteuer) in der Steuererklärung. Der Verein darf diese Grenze nicht überschreiten, sonst fallen 15 Prozent Körperschaftssteuer an, zuzüglich eines Solidaritätszuschlags von 5,5 Prozent.

Ähnlich der Körperschaftssteuer gilt die Umsatzgrenze von 45.000 € ebenfalls bei der Gewerbesteuer. Das bedeutet, dass Vereine, sofern sie diese Grenze nicht überschreiten von der Gewerbesteuer befreit sind (§ 64 Abs. 3 AO). Auch hier gilt wieder, der ideelle Betrieb, sowie die Vermögensverwaltung und der Zweckbetrieb sind nicht zu versteuern.

Es ist ein weit verbreiteter Mythos, dass gemeinnützige Vereine keine Rücklagen bilden dürfen. Grundsätzlich ist es möglich, dazu müssen aber auch hier wieder einige Regelungen beachtet werden:

Spenden können einen nicht unwesentlichen Anteil der „Einnahmen“ eines Vereins ausmachen. Um rechtlich konform zu dokumentieren ist für Spenden ein einfacher Nachweis nach § 50 Abs. 2 Nr. 2 EStDV durch das Finanzamt erforderlich. Dadurch können Spenden von der Steuer abgesetzt werden. Konkret bedeutet das, einen Kontoauszug/Beleg mit den Informationen des Verwendungszweckes, der klaren Zuordnung als Spende (nicht Mitgliedsbeitrag) und der Bestätigung der Gemeinnützigkeit abzulegen.

An dieser Setelle möchten wir erwähnen, dass ihr als Verein mehrere Möglichkeitne habt, Funktionäre, Trainer aber auch "Angestellte" steuerschonend zu vergüten. Dazu gibt es die Übungsleiterpauschale in Höhe von 3.000 Euro pro Jahr und Person, die Ehrenamtspauschale in Höhe von 840 Euro und auch den Minijob in Höhe von 520 Euro pro Jahr. Mehr Informationen zu diesen Agaben findet ihr in diesem Beitrag – Kombination von Vergütungen für Funktionäre.

Wie am Beginn dieses Beitrags kurz erwähnt, wird das Finanzamt anhand von Kontrollen auf Basis bestimmter Parameter versuchen, die Gemeinnützigkeit eines Vereins zu verifizieren. Das kann anhand folgender Bereiche vorgenommen werden:

Wie so oft im Verein, liegen die Agendenpunkte der steuerlichen Themen beim Vereinsvorstand bzw. dem Leitungsorgan. Dieses ist auch die gesetzliche Vertretung nach Außen und haftet im „Worst Case“ auch bei fahrlässigen Vergehen. Pflichten die z.B. der Schatzmeister trägt, überschneiden sich sehr stark mit jenen hinsichtlich der Steuer. Auf diese Infos sind wir im Detail in einem "gesonderten Beitrag zum Schatzmeister" schon drauf eingegangen. Allgemein sind folgende Pflichten zu erfüllen:

Solltet ihr euch im Verein bei einem Thema hinsichtlich der Steuer nicht sicher sein, so empfiehlt es sich einen Steuerberater des Vertrauens aufzusuchen. Diese sind bei Erstgesprächen oft kostenlos und in einem solchen Erstgespräch kommt schnell raus, wie aufwendig das steuerliche Thema in eurem Verein ist.

Ein abschließender Tipp: Seid bei der Buchführung strukturiert und genau, dann werdet ihr in weiterer Folge unnötige Fehler vermeiden können und die Steuern immer fristgerecht abführen.

Das Thema Steuern in Vereinen ist ein sehr umfangreiches und jeder Verein, der sich damit befasst sollte sich auch professionelle Hilfe suchen. Dieser Beitrag erhebt keinen Anspruch auf Vollständigkeit, das möchten wir hier nochmal erwähnen.

Wir von Vereinsplaner haben keine steuerrechtliche Ausbildung und dürfen auch keine steuerliche Empfehlung oder Einschätzung für einzelne Vereine geben. Wir haben es zu unserer Aufgabe gemacht Vereine mit Informationen zu einzelnen Themen zu unterstützen und ihnen bei der Lösung ihrer Probleme zu helfen.